Akun trading

Platform

-

beranda

>>

-

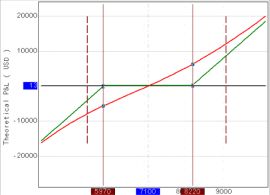

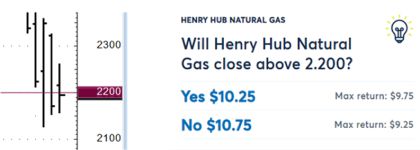

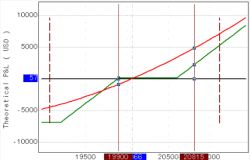

Solusi opsional

Solusi Opsi Berjangka Individu

Manfaatkan fitur opsi berjangka tanpa harus melalui proses yang rumit

rumus matematika.