РЕШЕНИЕ 2. ИСКЛЮЧИ «ЗАБИРАНИЕ» СТОПОВ И РИСКИ «ГЭПОВ».

Ситуация.

Есть мнение, что нужно ограничивать убытки размещая стоп приказы, так называемый «стоп-лосс». При этом стоп приказ может исполниться, но рынок потом разворачивается в направлении изначальной позиции, которая, в итоге, даже могла бы быть прибыльной.

Решение.

Использование опционов как альтернативы «стоп-лоссу». Реализованный таким образом «стоп-лосс» даёт больше шансов позиции вернуться в прибыльную зону и исключает убытки, связанные с «гэпами» за пределы уровня «стоп-лосс».

Пример.

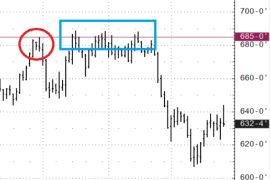

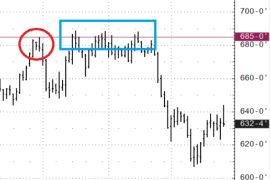

«Стоп-Лосс». Фьючерс на кукурузу.

Есть короткая позиция во фьючерсе (проданный фьючерс). Уровень «стоп-лосса» был выбран выше верха 685-0 (красный круг). Если бы был стоп приказ на уровне 685-0, он бы сработал (синяя область). При этом, в итоге, рынок упал, и принёс бы прибыль. Но трейдер остался без позиции. Покупка опциона кол со страйком 685-0 с достаточным сроком до экспирации гарантировало бы безубыточность выше уровня 685-0, при этом оставляло возможность позиции заработать при падении. Компромиссом за возможность остаться в позиции является уплата опционной премии, что увеличивало бы убытки выше уровня 685-0 если бы рынок закрылся выше этого уровня на дату экспирации.

Пример.

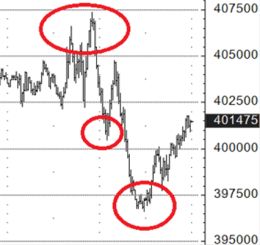

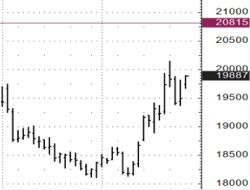

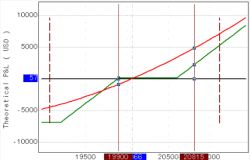

«Гэп». Фьючерс на нефть.

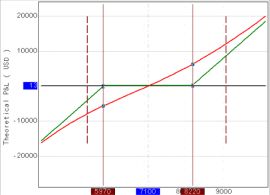

Есть короткая позиция во фьючерсе (проданный фьючерс). Стоп приказ стоит на уровне 76.00, ограничивая потенциальные убытки. Однако на выходных вышли значимые новости и рынок открылся с «гэпом» и стоп приказ исполнился по цене 80.10, реализовав дополнительные убытки. Если бы вместо стоп приказа по 76.00 был куплен опцион кол со страйком 76.00, он бы гарантировал закрытие позиции по цене 76.00. В данном случае максимальный дополнительный убыток ограничивался бы только опционной премией, что было бы существенно лучше по сравнению с исполненным стоп приказом по цене 80.10. Более того, поскольку с использованием опциона в качестве «стоп-лосса» нет необходимости закрывать позицию, оставался шанс (при достаточном сроке до экспирации опциона) дождаться падения и реализовать прибыль в итоге.