Какво е маржин търговия и дали е добра идея за вас?

) Source: PiggyBank/Unsplash

Source: PiggyBank/Unsplash

Най-типичният метод за закупуване на акции е да прехвърлите пари от вашата банкова сметка към вашата брокерска сметка, която след това може да се използва за закупуване на акции (както и взаимни фондове, облигации и други активи). Това обаче не е единственият вариант.

В днешното ръководство ще ви предоставим всеки ключов детайл, свързан с маржин търговията, включително купуване на маржин за начинаещи. Така че да започваме!

Съдържание

Какво е маржин?

Основи на маржин заема

Купуване на марж и примери

Предимства на маржин търговията

Има ли недостатъци при маржин търговията?

Минимизиране на рисковете с маржин търговия

Какво е маржин сметка?

Какво е Margin Call?

Изисквания за маржин

Поддръжка на маржин

Маржин тарифи

Често Задавани Въпроси

Какво е маржин?

В света на финансите маржът е обезпечението, което търговецът или инвеститорът трябва да предостави на своя брокер или борса, за да компенсира кредитния риск, който търговецът или инвеститорът създава за тях. Чрез вземане на заем от техния брокер за плащане на ценни книжа, заемане на ценни книжа, за да ги продаде на загуба или участие в споразумение за деривати, инвеститорът може да се изложи на кредитен риск.

Когато инвеститор закупи актив, използвайки балансов заем от брокер, това е известно като покупка на маржин. Терминът "купуване на марджин" описва първоначалното плащане, направено на брокера за актива; инвеститорът използва активите, които отговарят на условията за ливъридж в своята брокерска сметка като гаранция.

Маржът или съотношението на печалбата към приходите е сумата, която разделя продажната цена на стока или услуга от нейните производствени разходи в широка търговска среда. Частта от лихвения процент по ипотека с регулируем процент (ARM), която се добавя към процента на индекса на коригиране, се нарича марж.

Основи на маржин заема

Ето някои ключови моменти от основите на маржин заема, които всеки начинаещ трябва да знае:

-

Можете да закупите неща като акции или облигации, като използвате маржин заем, което е вид заемане. Можете да направите това, за да получите заем от вашия брокер, който да използвате за маржин инвестиране.

- Стойността на вашите инвестиции ще определи колко можете да заемете. Например, ако притежавате акции на стойност $10 000, може да имате право да вземете заем до $5000.

- Можете да инвестирате повече пари, отколкото имате на разположение с помощта на маржин заеми. Вероятността ви за печалба може да се повиши в резултат на това.

- Тъй като заемате пари, които трябва да бъдат върнати плюс лихвата, маржин заемите също могат да бъдат рискови. Ако стойността на вашите инвестиции намалее, можете да дължите повече от стойността на вашите инвестиции.

- Най-добрият момент да вземете маржин заем е, когато сте сигурни, че стойността на вашите инвестиции ще нарасне. От решаващо значение е да имате въведена стратегия за изплащане на заема в случай, че вашите инвестиции не се представят според очакванията.

- Разбирането на рисковете и разработването на стратегия за тяхното управление трябва да се направи преди наемането на маржин заем. За да определите дали маржин заемът е най-добрият вариант за вас, също така е отлична идея да говорите с финансов консултант или брокер.

Купуване на марж и примери

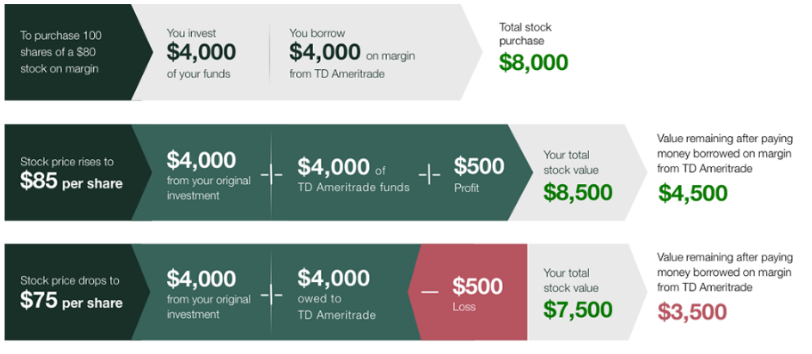

По-долу ще видите инфографика, която показва пример за пазаруване на маржин:

Предимства на маржин търговията

Основната цел на маржин търговията за инвеститорите е да печелят от ливъридж. Маржин търговията увеличава покупателната способност чрез увеличаване на наличните пари за закупуване на активи. Инвеститорите могат да използват своя капитал като обезпечение за заеми, по-високи от наличния им капитал, за закупуване на допълнителни ценни книжа, вместо да харчат собствените си пари за закупуването им.

Поради това маржин търговията може значително да увеличи приходите. Тъй като сте по-сериозно инвестирани в дълг, увеличенията на стойността имат по-големи последващи ефекти, когато притежавате повече ценни книжа. Освен това, тъй като базата ви за обезпечение се е увеличила, може да сте в състояние да използвате още повече ливъридж, ако стойността на ценните книжа, публикувани като обезпечение, също се увеличи.

В сравнение с други видове заеми маржин търговията обикновено предлага по-голяма гъвкавост. Условията за изплащане може да не са дефинирани и нуждите на вашия брокер от маржин за поддръжка може да са ясни или автоматични. Когато се продават ценни книжа, както обикновено се случва в маржин сметки, окончателните плащания често се дължат на кредитополучателя.

) Source: Maxim Hopman/Unsplash

Source: Maxim Hopman/Unsplash

Има ли недостатъци при маржин търговията?

Инвеститорите трябва да знаят, че загубите се увеличават от маржин търговията, ако основната им мотивация за това е да увеличат печалбите. Инвеститорите биха могли да дължат на заемодателите повече пари, отколкото само първоначалната си капиталова инвестиция, ако акциите, закупени на маржин, отчетат рязък спад в стойността. Брокерите често налагат лихвени разходи за маржин търговия и тези такси се начисляват независимо от това колко успешно (или лошо) се представя вашата

маржин сметка.

Инвеститорите биха могли да изпитат искане за маржин поради необходимостта от маржин и собствен капитал. Поради спада в стойността на собствения капитал на притежаваните активи, брокерът изисква допълнителни депозити в маржин сметката на клиента. Инвеститорите трябва да имат предвид, че ще трябва да разполагат с тези допълнителни пари, за да изпълнят маржин кол.

Една сметка може да бъде поставена в ликвидация, ако инвеститорите не са в състояние да внесат повече капитал или ако стойността на сметката спадне твърде бързо и не отговаря на минималните изисквания за маржин. Акциите, закупени на маржин, ще бъдат продадени по време на тази принудителна ликвидация, което може да доведе до загуби, за да се отговори на изискването на брокера.

Минимизиране на рисковете с маржин търговия

Можете да предприемете редица действия, за да намалите рисковете, свързани с маржин търговията:

-

Започнете с малка сума: Изключително важно е да направите това, за да свикнете с маржин търговията и да намалите риска. Можете да увеличите количеството постепенно, докато се чувствате по-спокойни.

- Създаване на поръчки за стоп-загуба: Поръчка за стоп-загуба насочва продажбата на ценна книга на определена цена. Ако пазарът спадне, той може да намали загубата.

- Гледайте как търгувате: Не пренебрегвайте исканията за маржин и следете стриктно сделките си. Когато искането за маржин се пренебрегне, може да възникне принудителна ликвидация, което може да причини големи загуби.

- Диверсифицирайте портфолиото си: Създайте диверсифицирано портфолио, като не влагате всичките си пари в един актив. Вместо това разпределете риска, като диверсифицирате притежанията си.

- Опзнайте пазара: Проучването на пазара и конкретните ценни книжа, които искате да търгувате, е от решаващо значение, преди да инвестирате с марджин. Четете новини, бъдете в крак с развитието на индустрията и провеждайте обширни изследвания.

Какво е маржин сметка?

Маржин сметката е специфичен вид брокерска сметка, в която брокерът-дилър заема пари на инвеститора, докато използва сметката като гаранция за закупуване на ценни книжа. Въпреки че маржът дава на инвеститорите по-голяма покупателна способност, той също ги излага на по-голям риск от понасяне на по-големи загуби.

Какво е Margin Call?

Брокер или борса може да отправи искане за маржин на инвеститор, ако стойността на маржин сметката на инвеститора падне под определен праг или изискване за маржин и от инвеститора се иска да депозира повече пари или ценни книжа. В случай, че инвеститорът не е в състояние да изпълни финансовите си задължения, брокерът или борсата ще бъдат защитени от загуби чрез маржин кол. Брокерите и борсите могат да продават акции в сметка, за да компенсират разликата, ако инвеститорът не изпълни маржин кол. Изискванията за маржин могат да се случат, ако пазарът се промени срещу инвеститора и намали стойността на ценните книжа в сметката.

Изисквания за маржин

Изискванията за маржин описват частта от общата стойност на сделката, която трябва да бъде покрита от собствените средства на инвеститора. Регламентите се налагат от брокерски компании и регулаторни организации като Комисията за ценни книжа и борси (SEC). Целта на маржин изискванията е да се намали рискът от неизпълнение на маржин сметката и да се защити цялата финансова система.

Например, ако купувач желае да купи акции на маржин за $10 000 и изискването за маржин е 50%, купувачът трябва да вложи $5 000 от собствените си пари и може да заеме останалите $5 000 от своя брокер. Размерът на необходимия маржин може да се промени в зависимост от вида на ценните книжа, които се търгуват, тяхната стойност и правилата на брокера.

Изискването за първоначален маржин е съотношението на ценните книжа, които могат да бъдат закупени с маржин, които инвеститорът трябва да плати от джоба си. Този дял обикновено е между 25% и 50% от цялата стойност на сделката, но може да варира в зависимост от вида ценни книжа, които се обменят, и разпоредбите на брокера.

Предпазна мрежа срещу възможни загуби по сметка се осигурява от изискването за първоначален маржин. Инвеститорът може да се наложи да направи допълнителни депозити, за да удовлетвори изискванията за поддържащ маржин, ако стойността на ценните книжа в сметката падне под първоначалното изискване за маржин или рискува да получи искане за маржин.

)

Поддръжка на маржин

Поддръжката на маржина е допълнително ограничение, което трябва да бъде изпълнено, преди вашият брокер да ви накара да направите повече депозити или да продадете акции, за да изплатите заема си. Това се нарича margin call (обяснихме значението на margin call малко по-горе).

Маржин тарифи

Лихвеният процент, който брокерът начислява за използване на маржин средства, се нарича маржин процент. Инвеститорите, които заемат парични средства от брокери за закупуване на активи чрез маржин, получават лихва върху заетата сума.

Маржин лихвата се изчислява лесно. Изчислението изглежда така:

Маржин лихвата се изчислява като маржин баланс на заема x маржин лихвен процент / 365.

Където:

-

Сумата, взета назаем от брокера за закупуване на акции на маржин, е известна като баланс на маржин заема.

- Годишният лихвен процент, който брокерът начислява за използване на маржин средства.

- 365: Общият брой дни в годината.

Изисква се маржът или част от собствените парични средства на търговеца да бъдат предоставени като обезпечение/гаранция. Необходимият маржин варира в зависимост от използваната борса или платформа и желаното ниво на ливъридж. За разлика от това, което техните налични финанси обикновено позволяват, ливъриджът позволява на търговеца да контролира по-голяма позиция.

Често Задавани Въпроси

Имате ли все още въпроси относно купуването чрез маржин? Ако е така, препоръчваме ви да разгледате по-отблизо списъка с често задавани въпроси, предоставен по-долу – там определено ще намерите отговорите на всичките си неотговорени въпроси.

Маржин търговията добра идея ли е?

Въпреки че използването на пари назаем за инвестиране може значително да увеличи възвръщаемостта ви, важно е да имате предвид, че ливъриджът също увеличава загубите. Повечето потребители няма да се възползват от закупуването на марж, тъй като това води до твърде голяма опасност от загуби. Оставете маржин търговията на експертите, ако изобщо е възможно.

Какво означава маржин търговия?

Търговията на маржин включва получаване на кредит от брокерска къща за извършване на сделки. Когато търгуват чрез марджин, инвеститорите трябва първо да депозират пари като обезпечение за заема и да извършват редовни лихвени плащания върху заетите средства. Покупателната способност на инвеститорите се увеличава с този заем, което им позволява да купуват повече ценни книжа. Автоматично придобитите ценни книжа действат като обезпечение за маржин заема.

Как работи маржинът в търговията?

Маржин търговията е практика за покупка и продажба на акции или други инвестиции, като се използват заемни средства. Това предполага поемане на дълг с цел инвестиране. Основата на маржин търговията е нещо, наречено ливъридж, което е идеята, че можете да използвате пари назаем, за да закупите допълнителни акции и по този начин да увеличите възвръщаемостта на вашата инвестиция.

Какъв е рискът от закупуването на маржин?

Основната опасност от купуване на марджин е, че може да загубите много повече пари, отколкото сте вложили. Намаляване от най-малко 50% на акции, които са били частично финансирани с пари назаем, води до загуба от поне 100% във вашето портфолио, плюс лихви и такси.

(1))

)

)

)

)